こんにちは、税理士の竹田です。

今回は外資系の日本子会社でよく見られる、借入金の利子にかかる税制についてご説明したいと思います。

Index

1.概要

海外の法人が日本に法人を設立する場合、一般的には、株式による資金調達を行う方法と親会社等からの借入により資金調達を行う方法と大きく2つあるかと思います。

株式による資金調達の場合、日本の税制上、資本金の額が大きくなると、消費税の納税義務の問題や中小企業の優遇税制が受けられなくなる可能性などがあることから、株式による資金調達をある程度低く設定し、借入金の利子による損金算入効果も見込んで借入による資金調達を選択する法人も多いかと思います。

しかし、この借入金の利子については、一定の要件を満たさない場合には法人税法上、損金に算入されない金額が発生しますので注意が必要となります。

今回は、その借入金の利子にかかる税制である、過大支払利子税制と過少資本税制についてご説明します。

2.過大支払利子税制について

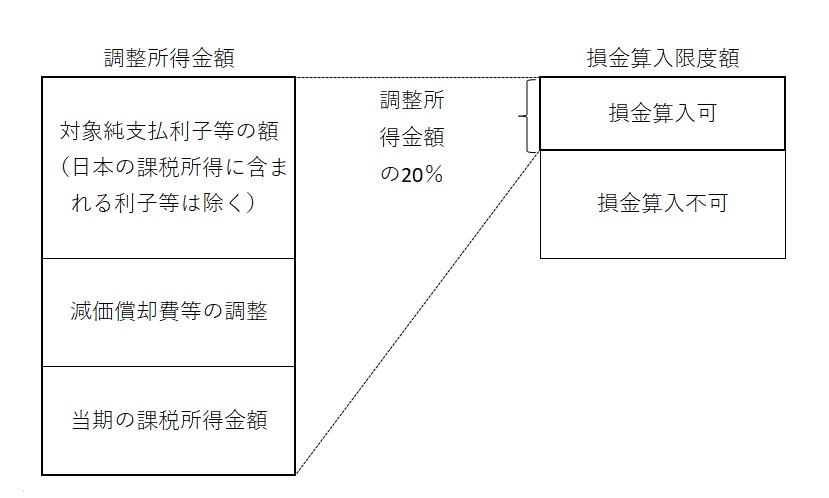

過大支払利子税制とは、法人が50%以上の支配関係がある一定の法人(関連者等といいます。)に支払う利子がその法人の所得に一定の調整を加えた調整所得金額の20%を超える場合には、その超える部分については損金の額に算入されないという制度です。

ただし、対象となる支払利子が2,000万円以下である場合や一定の条件に該当する場合には、過大支払利子税制の適用が免除されることになります。

また、その事業年度において損金不算入とされた金額については7年間繰り越され、将来損金算入限度額に余裕がある場合、その事業年度において損金算入が可能となっています。

計算のイメージは下記の表をご覧ください。

3.過少資本税制について

過少資本税制とは、日本の法人が外国法人である親会社等から資本持分の3倍を超える借入を受けた場合には、その親会社等に支払う利子のうち、3倍を超える部分に相当する金額については、損金の額に算入されないという制度です。

過少資本税制については、過大支払利子税制と異なり、支払利息の金額による免除規定や損金不算入となった金額の繰越規定もないため、留意が必要となります。

4.過大支払利子税制と過少資本税制の両方の適用がある場合

過大支払利子税制と過少資本税制の両方の適用がある場合には、両者の税務調整額を計算し、いずれか大きい方の金額が損金不算入として取り扱われることとなります。

5.終わりに

これらの規定については、適用免除を受けるために確定申告書の際に、書面の添付や一定書類の保存などが要件となっていますので、ご留意いただければと思います。

また、実際に資金調達を行う前にご相談いただければ、最適な資本金・借入金がどのくらいなのかシミュレーションすることも可能ですので、ご要望の方はぜひ下記リンクからご連絡いただければと思います。

竹田

こちらのクリックもよろしくお願いします。↓